Belemmeringen geleidelijk minder, vraag blijft robuust

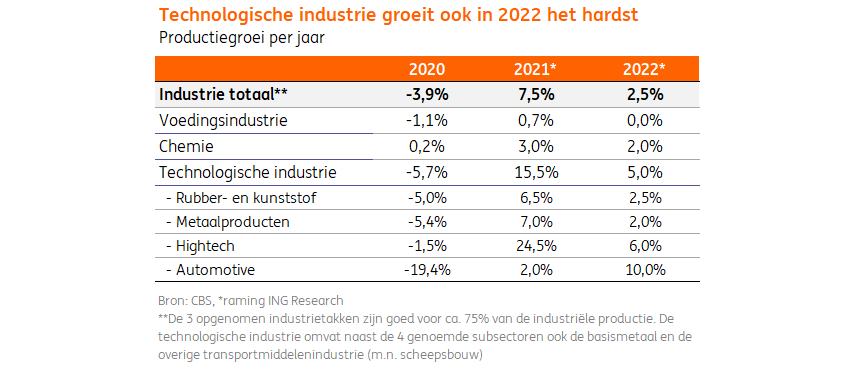

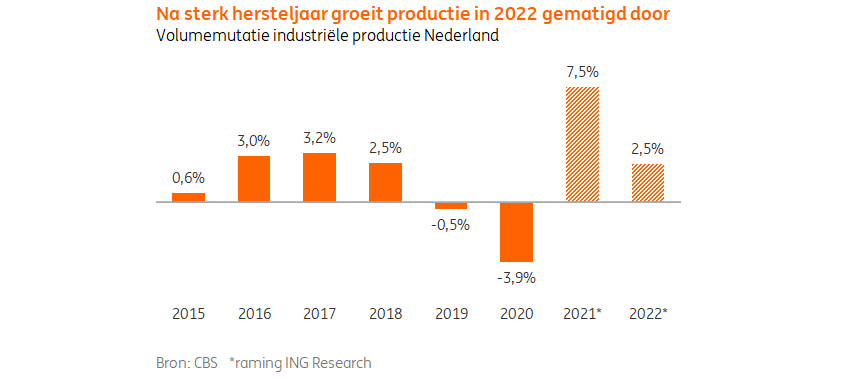

- Na een sterk productieherstel in 2021 (+7,5%) groeit de industriële productie in 2022 gematigd verder (+2,5%).

- De verstoorde toelevering remt de groei, maar de productvraag vanuit zowel binnen- als buitenland blijft robuust.

- Hoewel de onzekerheden groot zijn, nemen de logistieke belemmeringen en de economische impact van het coronavirus naar verwachting geleidelijk af en nemen wereldwijd de investeringen toe.

Industrie sneller gegroeid dan in andere Europese landen

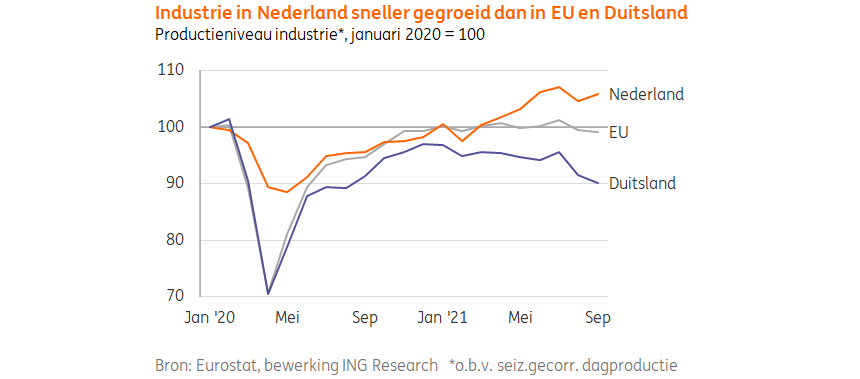

In de eerste helft van 2021 heeft de Nederlandse industrie een vervolg gegeven aan de groeispurt die volgde, nadat de vraaguitval als gevolg van het uitbreken van de coronacrisis van korte duur bleek te zijn. Hoewel de productiekrimp en inhaalgroei in 2020 minder groot was dan gemiddeld in de EU, is in 2021 duidelijk sprake geweest van een bovengemiddelde Nederlandse productiegroei.

Sterke groei machine-industrie door chiptoeleveranciers…

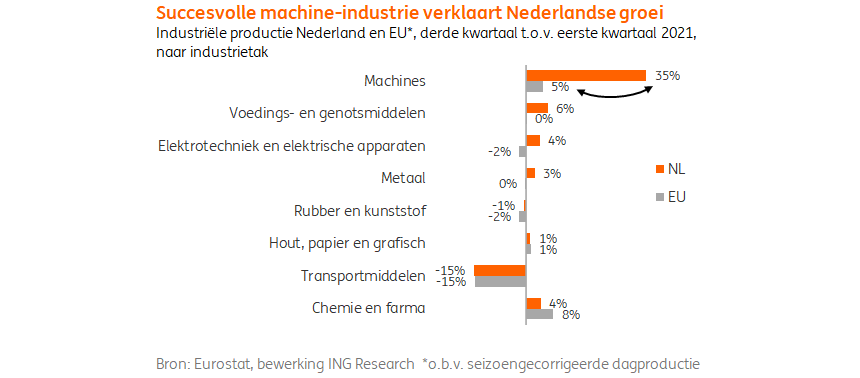

Een belangrijke verklaring voor de relatief sterke groei van de Nederlandse industrie is het succes van onze machine-industrie. De groei van deze industrietak bedroeg in 2021 van het eerste tot en met het derde kwartaal maar liefst 35% in Nederland tegenover 5% in de gehele EU. Met bedrijven als ASML, ASMI en Besi in de gelederen is Nederland een relatief grote toeleverancier van machines aan de sterk groeiende halfgeleiderindustrie. Dit verklaart een belangrijk deel van het groeiverschil. De machine-industrie had met een aandeel van 16% van de bruto toegevoegde waarde bovendien een belangrijk aandeel in de industriële groei van Nederland. Voor de EU als geheel is de machine-industrie wat minder belangrijk met een aandeel van 11%.

…en kleinere transportmiddelenindustrie verklaren verschil

Een ander belangrijk verschil tussen de Nederlandse en Europese industrie is het belang van de transportmiddelenindustrie. Deze kromp door het nijpende chiptekort in 2021 tot nu toe 15% in zowel Nederland als de gehele EU, maar heeft een drie keer zo groot sectoraandeel in de Europese industrie als in de Nederlandse.

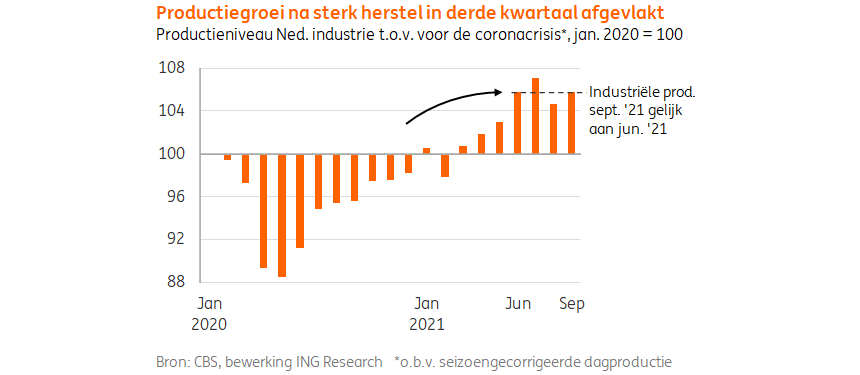

Na spectaculair herstel stokt de groei in tweede helft 2021

Ondanks stevige verstoringen in toeleveringsketens ligt de productie al sinds april 2021 ruimschoots boven het pre-coronaniveau. Sinds augustus is de klad er in gekomen. Het productieniveau kwam in september niet boven dat van juni uit. Producenten krijgen steeds meer moeite om aan de toegenomen vraag te voldoen nu materiaaltekorten en logistieke uitdagingen lang aanhouden. Chiptekorten zijn bijvoorbeeld voor steeds meer bedrijven buiten de auto- en elektronica-industrie een probleem aan het worden. Zo zien Nederlandse machinebouwers de productie sinds de zomer veel minder snel groeien.

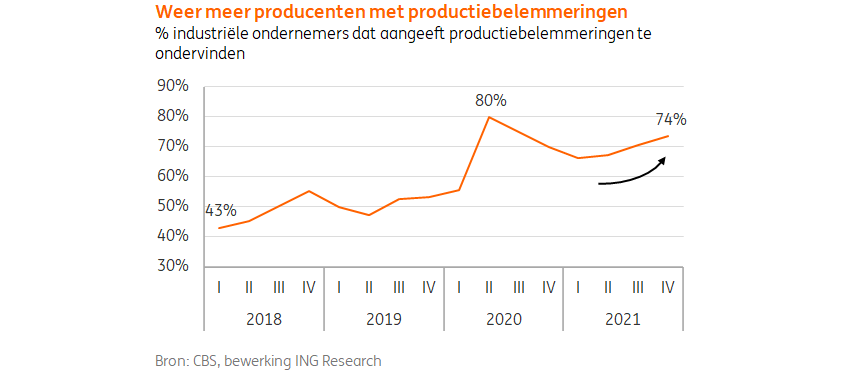

Belemmeringen en onzekerheden zijn toegenomen

De afname van de productiebelemmeringen sinds het tweede kwartaal van 2020 is sinds begin dit jaar omgeslagen. Aan het begin van het vierde kwartaal van 2021 kruipt het deel van de producenten dat productiebelemmeringen meldt (met 74%) zelfs weer richting de 80% die direct na het uitbreken van de coronacrisis werd gemeten. De aard van de knelpunten is nu alleen heel anders. Terwijl gedurende 2020 gemiddeld nog bijna een kwart van de industriebedrijven vraaguitval aanwees als belangrijkste obstakel, is dat percentage gedurende 2021 teruggelopen tot 9% in het vierde kwartaal. Zo’n laag percentage is sinds het begin van de CBS-meting in 2012 niet eerder voorgekomen Tegelijkertijd zijn de onzekerheden het afgelopen half jaar alleen maar toegenomen door drie langdurige knelpunten:

- Logistieke problemen in toeleveringsketens, mede als gevolg van tekortschietende vervoers- en overslagcapaciteit en aanhoudende coronamaatregelen, zoals plaatselijke lockdowns.

- Een tekortschietende mondiale halfgeleider-productiecapaciteit.

- Sterk stijgende kosten en verkoopprijzen vanwege schaarste aan materiaal, containercapaciteit, energie en personeel.

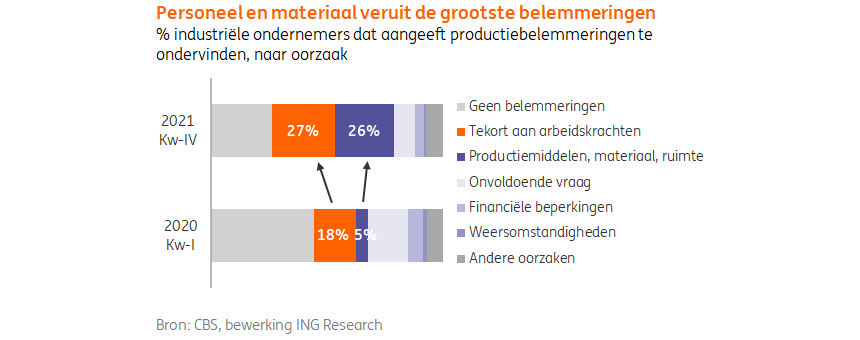

Personeel- en materiaalschaarste grootste knelpunten

De materiaal- en onderdelenschaarste is in het vierde kwartaal van 2021 nog altijd een groot probleem. Net als een kwartaal eerder meldt een recordaantal van 1 op de 4 industriebedrijven dat zij daardoor niet aan de klantvraag kan voldoen. Toch is dit niet het grootste knelpunt. Met stip op één staat de personeelsschaarste. Ruim 1 op de 4 bedrijven noemt dit als productiebelemmering. Niet alleen werkgevers zien dit als groot probleem, ook personeel zelf maakt zich zorgen om de vele vacatures en de hogere werkdruk die ermee gepaard gaat. Zij eisen bovendien meer loon. Na maandenlange stakingen in de grootmetaal (‘metalektro’) eerder dit jaar, leggen nu medewerkers in onder meer de kleinmetaal en carrosseriebouw het werk tijdelijk neer.

Chips blijven voorlopig schaars

In de auto-industrie zijn tot nu toe de hardste klappen gevallen, maar producenten van elektrische apparaten melden al even grote materiaaltekorten en ook steeds meer machinebouwers zien zich belemmerd door materiaaltekorten. Vooral de chiptekorten springen in het oog. Door de aanhoudende vraag naar digitale apparaten en de beperkte wereldwijde productiecapaciteit blijven chips schaars. Een forse uitbreiding van de mondiale productiecapaciteit neemt jaren in beslag, terwijl de vraag door digitalisering en elektrificatie blijft toenemen. Daardoor kan de chiplevering in de loop van 2022 verbeteren, maar laat echte verlichting van de chiptekorten vermoedelijk tot 2023 op zich wachten.

Algehele materiaalschaarste ebt slechts langzaam weg

Hoewel kritische componenten zoals chips nog lang schaars kunnen blijven, is de verwachting dat de algehele inputschaarste – variërend van basismaterialen als chemicaliën, kunststoffen, metalen en hout tot producten als papier, bouwmaterialen en elektronische componenten – in de loop van 2022 geleidelijk zal verminderen.

Net als hoge energieprijzen…

Ook de energieprijzen zullen na de winter naar verwachting iets lager liggen. Grote, energie-intensieve bedrijven als Aldel, Nyrstar en Yara zagen zich eerder genoodzaakt hun productie deels stil te leggen vanwege de hoge energietarieven. Veel andere producenten in de chemie, metaal, papier en kunststof voelen de gevolgen ook aan den lijve, direct via hogere energiekosten en indirect via hogere inkoopprijzen. Energiefutures (termijncontracten) wijzen op een halvering van de huidige zeer hoge energieprijzen in het voorjaar van 2022. Dat geeft verlichting, maar daarmee blijven de energieprijzen in 2022 in historisch opzicht hoog.

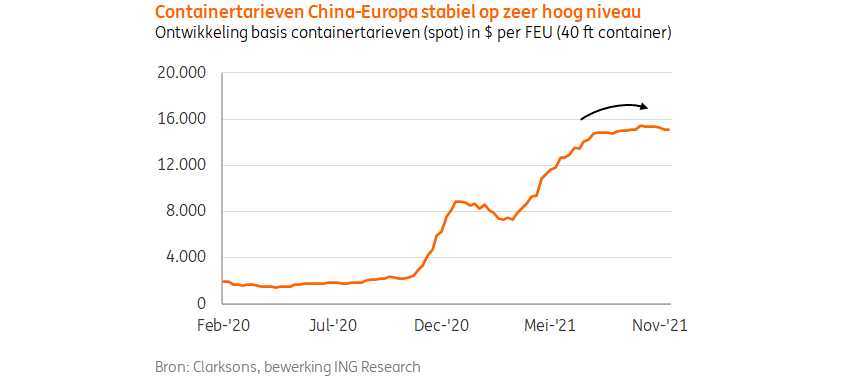

…en hoge containertarieven

Containertarieven liggen, ondanks een kleine correctie, nog altijd op een veelvoud van hun langjarig gemiddelde. De verwachting is dat deze de komende maanden niet sterk zullen dalen, onder meer door aanhoudende vertragingen, krappe capaciteit en sterke vraag. Een geleidelijke verdere daling van dagtarieven lijkt logisch na Chinees Nieuwjaar op 1 februari 2022, wanneer mondiale logistieke ketens de kans krijgen om de opgelopen achterstanden en vertragingen weg te werken. In nieuwe jaarcontracten wordt dit later merkbaar. Rederijen hebben inmiddels fors in capaciteitsuitbreiding geïnvesteerd, maar dit leidt pas vanaf 2023 tot een golf van opgeleverde nieuwe schepen, waardoor verdere normalisering van vervoerskosten in 2022 onwaarschijnlijk is.

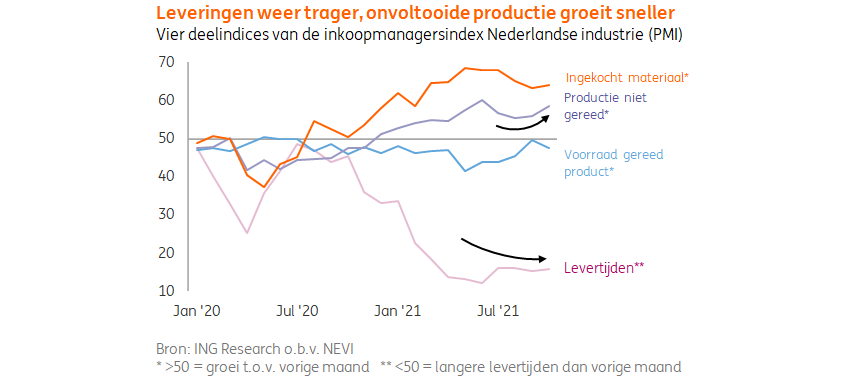

Veel werk op de plank

De industrie produceert tegen de klippen op. Zeer lange levertijden, krimpende verkoopvoorraden en veel onvoltooide productie zijn in 2021 gewoon geworden. Van uitstel komt deels afstel, maar niets wijst op langdurige stagnatie. De onderliggende vraag wordt gestut door optimisme vanwege:

- De langzaam maar zeker afnemende economische impact van het coronavirus.

- De herstelpakketten waarmee overheden wereldwijd de groei ondersteunen.

- De toegenomen investeringsbereidheid van bedrijven, bijvoorbeeld in verdere digitalisering en groene technologieën.

Groeiende vraag naar Nederlands product…

De vooruitzichten voor 2022 zijn dan ook behoorlijk rooskleurig. Ondanks alle hardnekkige vertragingen en tekorten laat de vraag vanuit zowel binnen- als buitenland een robuuste ontwikkeling zien. Eén van de oorzaken van alle schaarste is immers de sterk toegenomen productvraag. De sectorbrede Europese PMI-inkoopmanagersindex laat met een stand van 55,8 een verrassend snel toenemende bedrijfsactiviteit in zowel diensten- als industriesector zien.

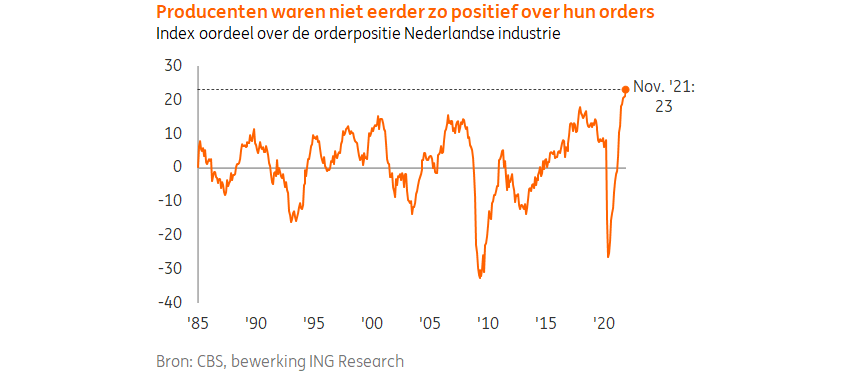

…leidt tot aanhoudend optimisme onder producenten

Zowel het producentenvertrouwen als de industriële inkoopmanagersindex onderstrepen het positieve sentiment onder Nederlandse producenten. De eerste bevindt zich net als de deelindex over de orderpositie op een historisch hoogtepunt, terwijl de tweede sinds mei duidelijk over zijn hoogtepunt heen is, maar nog altijd zeer hoge verwachtingen rond de toekomstige productie laat zien.

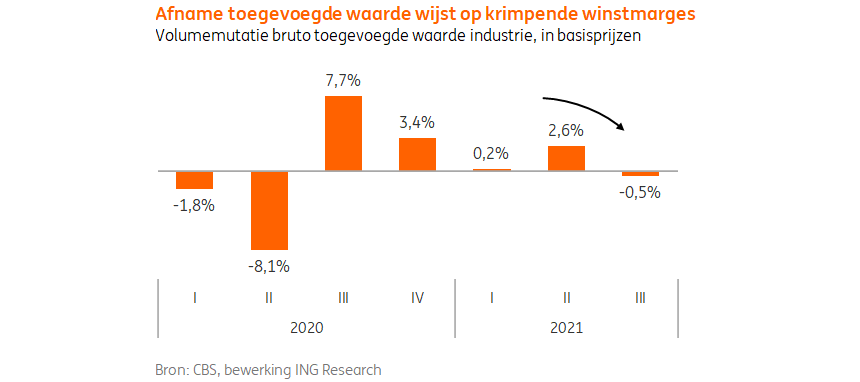

Omzet groeit hard, maar marges onder druk

Terwijl de industriële omzet in 2021 voor het eerst in drie jaar weer substantieel groeit (met zo’n 11% tot en met september) en in het derde kwartaal voor het eerst boven pre-coronaniveau uitkwam, staan de winstmarges onder druk. Hoewel de productie nog toenam, is het verschil tussen productie en verbruik van energie, materialen en diensten (de bruto toegevoegde waarde) in het derde kwartaal voor het eerst in 5 kwartalen licht gekrompen. Dit weerspiegelt de hogere kosten door de prijsstijgingen en de toegenomen inkoopvolumes om (buffer)voorraden op te bouwen, in combinatie met de tijdelijke productievertraging. De aanhoudende prijsdruk wordt in de loop van 2022 in toenemende mate doorberekend aan afnemers, waardoor winstmarges zullen verbeteren.

Technologische industrie trekt de kar ook in 2022

Van de drie grote industrietakken laat de technologische industrie in 2022 naar verwachting de hoogste productiegroei zien. Binnen die industrietak zal de transportmiddelenindustrie door een grotere inhaalgroei harder groeien dan de machine-industrie, hoewel beiden nog door materiaal en chip-tekorten worden afgeremd. De impulsen van de voortgaande digitalisering en elektrificatie blijven een groeimotor, bovendien wijzen de sterk toegenomen industriële investeringsplannen op meer orders voor kapitaalgoederen. Producenten in de halfgeleiderindustrie, zoals ASML, ASMI, NXP en Besi profiteren daarbij juist van de grote vraag naar (productiemiddelen voor) chips. Net als hun toeleveranciers. Na de beperkte groei in 2021 zijn de vooruitzichten voor de voedingsindustrie minder rooskleurig. Vanwege de opleving van het coronavirus en de sindsdien heringevoerde beperkingen voor horeca en evenementen moeten voedingsfabrikanten met een valse start van 2022 rekening houden. De chemiesector ziet de impact van hogere energieprijzen geleidelijk afnemen en de afzet aan de automotive stapsgewijs verbeteren, waardoor zij in 2022 het derde achtereenvolgende groei-jaar tegemoet kan zien.