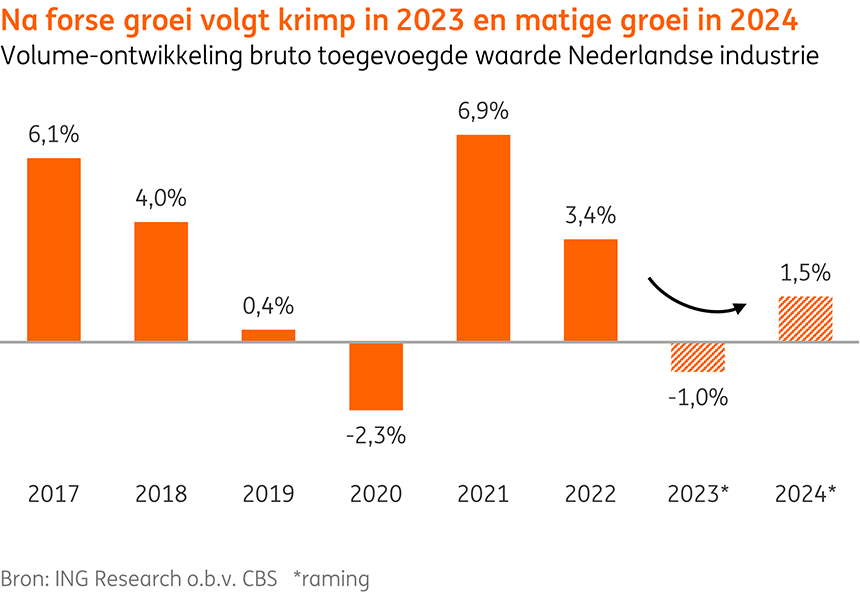

De gehele Nederlandse industrie ondervindt de gevolgen van de afgezwakte economie en de verschuiving in consumentenvoorkeuren van goederen naar diensten. Vooral in energie-intensieve industrietakken aan het begin van de keten krimpt de productie al geruime tijd door hoge energieprijzen en voorraadafbouw. De technologische industrie groeit nog wel gematigd door het wegwerken van productieachterstanden. Maar de gestegen rente zet de bedrijfsinvesteringen en daarmee de nieuwe orders voor machines en apparaten onder druk. De energiegedreven groeikloof tussen industrietakken verdwijnt geleidelijk. Toch ziet de energie-intensieve industrie de productie niet snel terugkeren naar oude niveaus vanwege de economische tegenwind en de energieprijzen die naar verwachting structureel hoger blijven dan voorheen. Voor de hele industriesector verwacht ING Research in haar nieuwe Vooruitzicht Industrie voor 2023 een beperkte krimp (-1%), waarna weer gematigde groei mogelijk is in 2024 (+1,5%).

Edse Dantuma, ING Sectoreconoom Industrie: “De gestegen rente laat in navolging van de hoge energieprijzen en goedereninflatie dit jaar haar sporen na in de industrie. Na het aanbod staat nu de vaag sectorbreed onder druk. Tegelijkertijd biedt de forse daling van energieprijzen de afgelopen maanden samen met de licht verbeterde orderinstroom wel zicht op enig productieherstel in energie-intensieve industrieën, zoals de chemie en de kunststof.”

Lichte krimp in 2023, lichte groei in 2024

Voor de industrie blijft het dit jaar kwakkelen. De afgelopen maanden leken de vooruitzichten voor de industrie te verbeteren, onder andere als gevolg van de zachte winter en dalende gasprijzen, de heropening van de Chinese economie en regeringen die eventuele uitschieters in energieprijzen door maatregelen compenseren. De binnenlandse economie en die van de belangrijkste handelspartners blijft echter fragiel. Nederland kent sinds de zomer van 2022 al driekwart jaar per saldo geen economische groei en voor de eurozone als geheel geldt praktisch hetzelfde. Ook vooruitkijkend trekt de goederenvraag voorlopig waarschijnlijk niet sterk aan. De consument houdt de hand op de knip en de inhaalvraag na de coronacrisis droogt op. Daarnaast zal de sterk gestegen rente in de loop van 2023 een steeds groter economisch effect sorteren. In de tweede helft van dit jaar en in 2024 kan in de industrie enig herstel optreden, maar de weg omhoog uit het dal zal door een wegebbende inhaalproductie minder steil zijn dan de afgelegde weg naar beneden, waardoor de sector pas in 2024 weer op jaargroei uitkomt.

Particuliere consumptie onder druk, dienstenvraag gaat ten koste van goederenvraagIn de loop van 2022 verminderde de goederenconsumptie van huishoudens vanwege stijgende inflatie. Consumenten verschoven een deel van hun uitgaven naar diensten die weer volledig toegankelijk werden na de pandemie. Het aantal overnachtingen, vliegreizen en bezoeken aan uitgaans- en recreatiegelegenheden is bijvoorbeeld fors gestegen. Dit ging ten koste van de goederenconsumptie, die al sinds het tweede kwartaal van 2022 niet meer groeide. Duurzame goederen, zoals auto’s en woninginrichting, maar ook voedingsmiddelen worden minder afgenomen. De binnenlandse consumptie van huishoudens groeit de komende kwartalen naar verwachting in een laag tempo door, waarbij de goederenvraag onder druk blijft staan. |

Buitenlandse vraag groeit beperkt

Na een zwak eerste kwartaal voor de export trekt deze in de rest van 2023 en in 2024 naar verwachting weer wat aan, in lijn met een herstel van de recent teruggevallen wereldgoederenhandel. De omstandigheden zijn verbeterd nu ketenverstoringen de handel nauwelijks meer belemmeren, de wereldwijde voorraadafbouw geleidelijk afneemt en de China geen lockdowns meer kent. Die verwachting is ook in lijn met de aangetrokken verwachting van producenten over de buitenlandse omzet in de komende drie maanden. Toch zal de goederenexport waarschijnlijk slechts in een laag tempo groeien. De economie van de eurozone, VS en VK blijft zwak en de verschuiving van goederen- naar dienstenconsumptie is breed waarneembaar.

Afbouw voorraden nog niet ten einde, maar zal geleidelijk afnemen

Producenten teren nog altijd op hun voorraden in. Dit vanwege de teruggevallen vraag en de sterk verminderde aanvoerproblemen. De historisch grote voorraden materiaal en eindproduct worden vaker als kostenpost gezien nu financiering door de hogere rente duurder is geworden. Met de langdurig verstoorde toeleveringsketens nog vers in het geheugen en de huidige geopolitieke onrust in het achterhoofd zullen producenten hun buffervoorraden niet volledig kwijt willen. Toch vindt een meerderheid van de Nederlandse producenten haar voorraad gereed product nog altijd te groot. Handelaren en eindproducenten brengen hun voorraden daarom nog terug in lijn met de verwachte afzet. Hierop verlagen ook toeleveranciers hun voorraden. Dit “zweepslageffect” heeft voor sterke productiekrimp aan het begin van ketens gezorgd, zoals in de basischemie, basismetaal en kunststofindustrie, maar zal geleidelijk afnemen.

Bodem voor energie-intensieve industrie in zicht door gedaalde energieprijzen en nieuwe orders

Aan de andere kant trekken nieuwe orders in de chemie en kunststof weer wat aan. De energieprijzen zijn bovendien fors lager dan het gemiddelde van het afgelopen jaar. Vanaf het tweede kwartaal is dan ook enig herstel in de energie-intensieve industrie mogelijk.De energiegedreven groeikloof tussen industrietakken verdwijnt daardoor geleidelijk. Toch ziet de energie-intensieve industrie de productie niet snel terugkeren naar oude niveaus vanwege de economische tegenwind en de energieprijzen die naar verwachting structureel hoger blijven dan voor 2021 gebruikelijk was.

Hogere rente maakt vooruitzichten investeringsgoederen minder rooskleurig

De hogere rente en de gematigde afzetverwachtingen remmen vooral de behoefte aan uitbreidingsinvesteringen. Dit geldt voor de industrie zelf, maar ook voor de vraag vanuit bijvoorbeeld de bouw die met een terugloop van investeringen in woningen en bedrijfsgebouwen te maken heeft. In enquêtes geven financiers ook aan dat de investeringsvraag afneemt. In Nederland is er het eerste kwartaal van dit jaar al minder geïnvesteerd in ICT-apparatuur (-6,2%) en machines en andere apparatuur (-0,6%). Economiebreed staan de investeringen dit en volgend jaar dan ook onder druk, wat de vraag naar industriële investeringsgoederen, zoals machines en apparaten negatief beïnvloedt. In de industriesector zelf zijn de investeringsverwachtingen nog wel relatief hoog vanwege verduurzamingsopgaven, capaciteitsbeperkingen in vooral de technologische industrie, en het uitbreiden van digitalisering, automatisering en robotisering om de invloed van personeelstekorten te verminderen.